こんにちは。

「ツキを呼ぶサラリーマン家計研究室」運営者の運雄新記(うんゆうしんき)です。

今回の記事では、国内大手化学メーカー12社を対象に、

売上高・営業利益・利益剰余金・自己資本比率・時価総額・PBR・ROEといった

7つの会計指標から企業の実力を多角的に評価しました。

Contents

🔍 なぜ「会計調査」が重要なのか?

企業の実力を測るうえで、会計データは最も客観的な物差しです。

-

営業利益は「本業の稼ぐ力」

-

自己資本比率は「財務の安定性」

-

ROEは「株主資本をどれだけ効率的に増やしたか」

-

PBRは「企業価値と市場からの信頼度」

これらを同時に見ることで、

“強い会社”と“伸び悩む会社”の違いが明確になります。

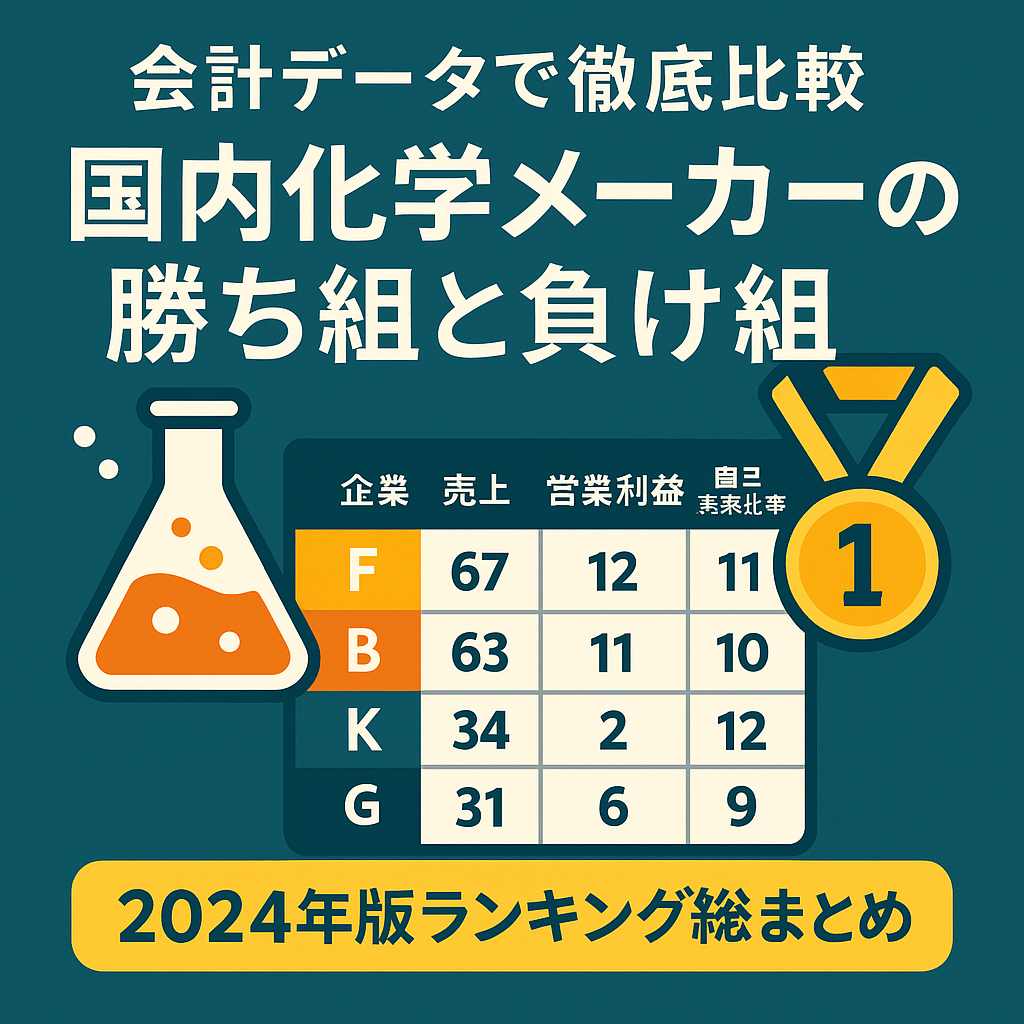

🧾 総合スコアランキング(2024年3月期)

各項目を12点満点で評価し、合計点を算出しました。

数値は決算短信・IR情報を基にした2024年3月期データです。

| 略号 | 売上 | 営業利益 | 利益剰余金 | 自己資本比率 | 時価総額 | PBR | ROE | 合計スコア |

|---|---|---|---|---|---|---|---|---|

| F | 7 | 12 | 12 | 12 | 12 | 12 | 11 | 67 |

| B | 11 | 11 | 11 | 11 | 10 | 9 | 10 | 63 |

| H* | 5 | 4 | 7 | 8 | 11 | 11 | 5 | 46 |

| A | 12 | 10 | 10 | 3 | 7 | 3 | 8 | 45 |

| C | 10 | 8 | 9 | 5 | 8 | 5 | 4 | 45 |

| I* | 4 | 9 | 2 | 6 | 9 | 10 | 3 | 40 |

| D | 9 | 3 | 8 | 7 | 6 | 2 | 6 | 35 |

| K | 2 | 7 | 3 | 9 | 5 | 8 | 12 | 34 |

| G | 6 | 5 | 5 | 4 | 4 | 7 | 7 | 31 |

| L | 1 | 6 | 6 | 10 | 3 | 4 | 9 | 30 |

| E | 8 | 1 | 4 | 1 | 2 | 1 | 1 | 17 |

| J* | 3 | 2 | 1 | 2 | 1 | 6 | 2 | 15 |

*印:12月期決算企業

💡 調査結果サマリー

-

F社とB社が圧倒的なトップ2。

営業利益・自己資本比率・PBRなど、全項目でバランス良く高得点。

経営の安定性と収益性を両立しており、“模範的企業”といえる存在です。 -

A社・C社も上位グループ。

売上・利益の規模は大きく、産業の柱を支える企業。 -

下位のE社・J社は、赤字・財務リスクなどが影響し評価が低下。

とはいえ、構造改革や新分野投資により再浮上の余地も見られます。

📊 各指標の意味と注目ポイント

| 指標 | 意味 | 着目すべきポイント |

|---|---|---|

| 営業利益 | 本業でどれだけ稼げているか | 事業の収益力 |

| 利益剰余金 | 内部留保・企業の貯金力 | 将来の投資余力 |

| 自己資本比率 | 財務の健全性・安定性 | 倒産リスクの低さ |

| 時価総額 | 市場が評価する企業価値 | 将来の期待値 |

| PBR | 株価と純資産の関係 | 割安・割高の判断軸 |

| ROE | 株主資本の効率性 | 経営効率と投資収益性 |

🏆 総括:勝ち組企業に共通する3つの力

-

利益構造の強さ

高い営業利益率と販管費の最適化。 -

財務体質の安定性

自己資本比率50%以上・ネットD/Eレシオ低水準。 -

市場からの信頼

PBR1倍超を継続、のれん(無形資産)も評価されている。

数字が語る“信頼の積み重ね”こそ、勝ち組企業の真の強さです。